“满3400减200”的磨人行情中,这样投资更舒心!

2023-06-19 12:35 来源:东方财经网 www.eastfi.com

最近商家们正在年中大促,A股似乎也开启了“打折模式”。年内上证指数盘中一度冲上3400点,而近期又震荡回调至3200点左右,“满3400减200”魔咒再现。

磨人的行情中,不少投资者吐槽——“把钱还我,不玩了”,“买在3000点,亏在3200点,破防了”……市场行情起伏不定,不想心情跟着K线走,有没有更舒心、更从容的投资方式?

“固收+”产品自带多重投资优势,是震荡市进场布局和保持在场的优选项之一。

1、投资风险分散,收益来源丰富

“固收+”是一类可布局多资产、多策略的产品,既可以投资债券、可转债、股票等资产标的,对同一类资产也可以采取不同的投资策略,如投资股票资产,可以在一级市场打新,也可以参与定增,或者直接在二级市场买卖个股等。

这样的投资特点带来两方面的好处,一是分散风险,从历史规律看,没有一类资产只涨不跌,“固收+”避免了押注于单一资产,能够较好地避免单一资产大幅回调对整体投资收益的影响;二是丰富了投资收益来源,虽然没有一类资产可以长牛,但每年总有表现相对较好的资产,“固收+”能够抓住不同资产的机遇。

2、进可攻退可守,投资性价比高

顾名思义,“固收+”在投资运作中仍是以固收类资产为主,“+”部分的资产为辅,具有进可攻退可守的优势。

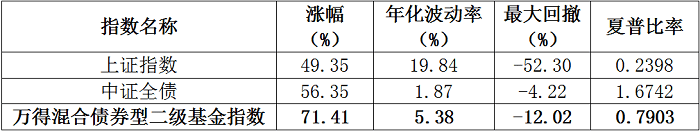

二级债基指数近10年各指标表现

(数据来源:WIND,截至2023年6月14日)

以二级债基指数为例,从近10年的数据看,“固收+”的长期投资回报有望跑赢股、债单一资产,波动和回撤水平虽然高于债券资产,但显著低于股票资产,夏普比率也显著高于股票资产,说明投资性价比相对较高。

对于风险偏好不是特别高的投资者,在市场波动中,尤其是类似近期震荡加剧的行情中,既想适当参与权益资产机遇,又不想收益波动过高,“固收+”不失为一个理想选择。

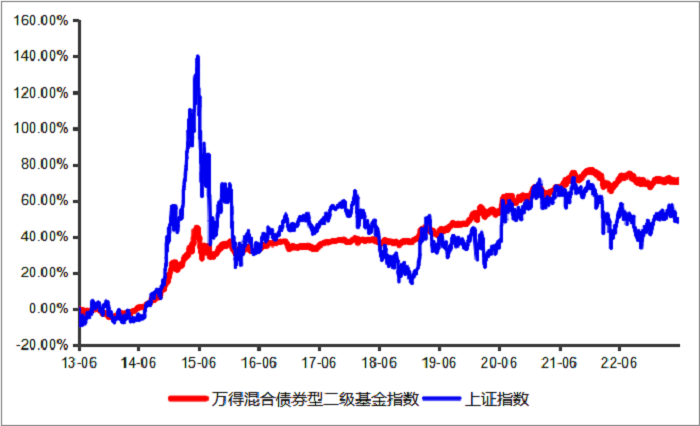

3、收益曲线平滑,投资舒适度好

观察二级债基指数近10年的收益率曲线不难发现,“固收+”的收益波动幅度明显小于股票资产,并非急升急降“过山车式”的走势,而是一条相对光滑、稳步攀升的曲线。

二级债基指数近10年走势

(数据来源:WIND,截至2023年6月14日)

对于投资者而言,收益率曲线更平滑,投资的舒适度自然更高,也就更愿意继续持有,进而充分享受产品的长期回报。

如果大家还在为震荡市投资而纠结苦恼,不妨考虑“固收+”,以更从容的心态保持在场。来自华安基金的明星固收团队邹维娜团队近期就将为投资者们带来一只“固收+”新基——华安沣信(A类:012231,C类:012232),7月3日起正式发行,大家若有“固收+”产品布局需求不妨留意一下。

这次的新产品将由邹维娜亲自管理,她拥有17年债券市场投研经验、15年证券和基金从业年限,管理公募基金产品超过9年,是一位历经多轮牛熊的“大类资产配置专家”。

“认识市场,把评估风险放在首位,之后再看收益;认识自我,有所为有所不为”是邹维娜的投资信条。她始终把评估风险放在首位,坚持以配置的思路做投资,敬畏市场也敢于逆向操作,在信息的全面性和决策的冒险性之间寻找平衡,同时避免频繁波段操作。

在管理基金产品过程中,邹维娜拥有独特的自上而下的宏观视角,以中长期投资作为资产配置的出发点,擅长多策略轮动操作,择时能力强。同时,她也善于比较各投资品种间的差异,以风险调整后的收益为目标审视资产价值,发现价值洼地。

良好的投资理念在产品业绩上得到了验证。近1年A股震荡波动,对“固收+”产品的投资运作造成了不小挑战,邹维娜在管的“固收+”基金华安乾煜A实现收益率3.35%,跑赢业绩比较基准、二级债基指数同期0.29%、1.17%的涨幅表现。同时,邹维娜的投资实力也受到了行业权威评奖机构的认可,是颁奖红毯上的“常客”,2016-2021年期间,她曾两度荣获“英华奖”,管理的基金产品也累计摘得6座“金牛奖”。

(数据来源:基金收益率、基金业绩比较基准收益率数据来自基金定期报告,二级债基指数数据来自WIND,截至2023年3月31日。英华奖获奖时间为2018年、2020年,金牛奖获奖时间为2016年、2017年、2018年、2019年、2020年、2021年)

除了有邹维娜“领航”,邹维娜带领的团队也将为这次的新产品“护航”。该团队是一支“1+N”的高效能投资战队,汇聚了11位专业人士,且成员之间合作多年,彼此配合默契。

团队整体能力圈广泛,覆盖资产配置策略、宏观利率策略、信用策略、交易策略等多个领域,并根据个人能力圈进行细分品种的投资研究以及超额收益挖掘,能够较好为“固收+”基金赋能。

具体到这次新产品的投资运作上,邹维娜及团队一方面将以债券资产打底,优选信用风险可控债券配置,辅以利率债波段操作,通过精细化投资运作,为组合提供基础收益。

另一方面,将借助多资产策略增厚收益,以独特宏观研究框架为基础,做出资产配置映射,并积极发挥华安基金权益投资的平台优势,以股票、转债、国债期货等资产增厚收益。

虽然近期市场波动较大,但投资者也不必过于悲观,暂时的下蹲是为了更好的起跳,选择合适的产品,保持在场、保持信心更为重要。

根据基金年报数据,截至2022年12月31日,邹维娜目前管理基金业绩如下:

华安乾煜A成立日2022/3/31,业绩比较基准为中债综合全价指数收益率×85%+中证800指数收益率

×10%+中证港股通综合指数收益率×5%。2022年历史业绩(业绩比较基准涨跌幅)为0.72%(-0.58%)。历任基金经理:魏媛媛(2022.03.31-至今)、郑伟山(2022.05.25-至今)、邹维娜(2022.10.17-至今)。

华安添锦债券成立日2022/6/15,业绩比较基准为中债综合全价指数收益率×90%+1年期定期存款利率(税后)×10%。2022年历史业绩(业绩比较基准涨幅)为1.02%(0.10%)。历任基金经理:魏媛媛(2022.06.15-至今)、邹维娜(2023.01.04-至今)。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

来源:东方财经网 作者:综合